50ETF期权波动率太低,合约价格有什么影响?

相信交易过期权的人都听说过波动率指数,但这其中大多数人也仅限于知道,却对波动率的作用了解甚少。

一个合约为什么值这个价,而不是更高或者更低,是由六大因素决定的,他们分别是:

①标的物价格;

②执行价格;

③标的物价格波动率;

④距到期日前剩余时间;

⑤无风险利率;

⑥标的物在持有期的收益。

大家可以看到这六大因素中,除了波动率有五大因素是固定的或者说是可以确定的,唯有波动率是一个不好把握无法测算出的量!也因此波动率便成了决定怎么干期权至关重要的一个指标。

波动率概念最早是由美国经济学家罗伯特.恩格尔提出的,他也因此项成果获得2003年诺贝尔经济学奖。

波动率可以说一直是交易期权最最重要的指标,没有之一!

如果让我用大篇幅去解释波动率的计算公式显然不现实,那么我告诉你最简单的理解方式:

波动率=期权合约贵不贵

隐含波动率的高低,会告诉你应该怎么做期权,贵了当然是卖出(做义务仓),便宜了当然是买入(做权利仓)!

而波动率的走势带来的影响是什么呢?

比如,在横盘的时候,先排除时间价值。按常理来说,无论是认购期权,还是认沽期权,都是横盘,不赚不亏。

如果波动率处于高位下跌的情况,对买方是不利的,对卖方是有利的。

体现在期权合约上就是,认购也要亏钱,认沽也要亏钱。形成沽购双杀。

那如果波动率处于低位上涨的情况,对买方是有利的,对卖方是不利的。

体现在期权合约上就是,认购合约会赚钱,认沽也会赚钱。形成沽购双红。

这个就是期权波动率太低带来的影响。

近期,50ETF期权的隐含波动率从三月多的30%多,慢慢下降到了现在的16%附近,波动率下来了,最直观的体现就是,期权合约的价格便宜了。

图1:2019年3月份波动率截止至9月24日收盘

现在的波动率可以说是年内的低点了,可以看一下现在期权合约的价格,大家可以看下,10月份到期的合约,还有29天到期行权,该月份的平值合约的价格,差不多是在500元左右。

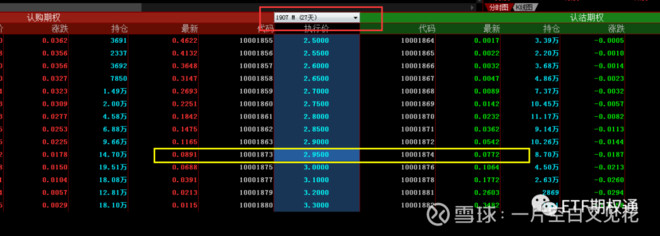

图2:10月份期权合约

相对比同期的期权合约,可以看下在波动率处于不同位置的时候,合约的价格是不一样的

图3:7月份期权合约

7月份的合约,同样的到期时间,期权平值合约的价格是800左右。

图4:6月份期权合约

6月份的平值合约的价格,也差不多是在700元左右。

图5:3月份期权合约

3月份的时候,波动率处于最高点附近,同到期时间的平值合约的价格也是最贵的,接近900元左右的价格。

取不同月份的合约,相同到期时间的合约作对比,就是体现了,期权合约在不同波动率的时候,合约的价格不一样。

现在如此低的波动率,能看出来期权合约的价格是已经便宜了很多。

如果现在来一波大行情,那就是买方市场的天下了。(这只是我的假设)

这个波动率的涨跌,其实是根据50ETF的趋势行情而决定的。

在标的50ETF上涨阶段,波动率的上升是标的到了上涨的中后期,加速上升阶段。而标的快速下跌阶段,波动率也是快速飙升的。

但只要行情没有持续的拉升,或者没有继续快速下行,波动率是会快速回落的。

下一篇:沪深300指数